5 篇博文 含有标签「Ethereum」

查看所有标签EigenLayer & Babylon (EN)

Background

The core value of a blockchain is the TRUST it created by its consensus mechanism

Bitcoin was created as a Peer-to-Peer cash system, and its biggest accomplishment was solving the double-spending problem. Proof of Work (PoW) is used as the consensus mechanism to establish a global consensus regarding the order of transactions. Everyone holds the same ledger, and it is completely open and decentralized.

The elegant design of the consensus mechanism establishes the fundamental trust of Bitcoin. It is a system that enables users/nodes from all over the world, who are complete strangers, to collaborate as intended. Tokens serve as economic incentives to ensure the smooth operation of this system.

数据可用性是什么?

什么是数据可用性

这个词汇你应该听到不是一次两次了,数据可用性 Data Availability 最简单的方式理解就是,对于区块链的任意数据,主网的节点能不能获得这个信息,这个区块链里面的交易信息是否是完全对所有人公开透明��的?

传统(一体式)的区块链模型,交易的执行和存储都是在主网,就像以太坊,但是大家发现这样太贵了。你让全世界几万个节点去处理你那一笔 10 U 的交易,确实是有点奢侈。

但是没办法,区块链的特点就是这样,就是要大家一起来处理才行,不然有些交易就会出问题。那这样一分钟之内也处理不少交易啊,而且还贵。

记住,一定要记住,交易贵的最核心原因就是让几万个节点去一起做一件事情:验证这笔交易。

Layer 2 笔记/介绍

本文比较长,一共七个部分:

- 通俗的方式理解 zkrollup 和 optimistic rollup

- Plasma 的简单历史

- 数据可用性

- 派系之争 op

- 派系之争 zk

- Immutable X

- 结论

1. 通俗的方式理解 zkrollup 和 optimistic rollup

侧链是一条链,二层协议没有链。侧链也是链,所以有节点,有共识机制,有存储板块,有区块。二层协议不是链,所以没有节点,没有共识机制,没有区块的概念。

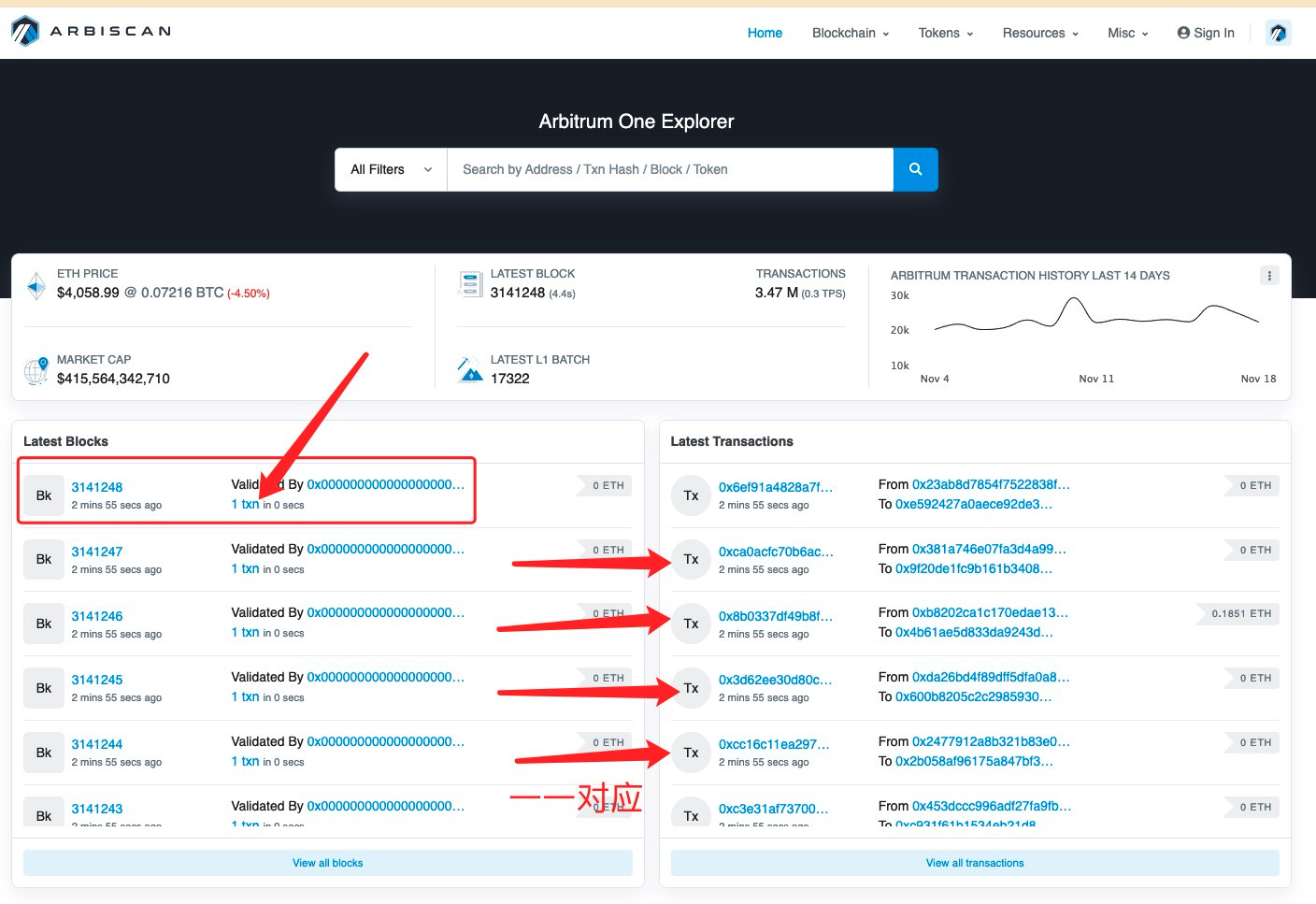

Layer 2 没有区块的概念其实,也没有节点,也不需要共识机制,所以在 Layer2 方案的区块浏览器上,其实看不到区块的。现在去看 Arbitrum 的浏览器,还有一个 Bk,Block,仔细看看每个区块其实就是每个交易,具体请看截图。Layer 2 的运营者只负责把交易排个顺序然后拿去处理。而区块链的关键之处就在于对交易的排序工作。

固定�利率和利率衍生品

为了更好理解这些项目,我们想象一个非常常见的场景:有一个 DeFi 用户叫做阿彪(我大学室友的名字,actually)钱包里面有 10,000 DAI 希望用于理财。

他最直接的一个选项便是:把 10,000 DAI 存入 Compound 或者 AAVE 然后吃浮动的利息(还有挖矿奖励)。

记住,阿彪把 10,000 DAI 存到 Compound 或者 AAVE 之后会获得 cDAI 或者 aDAI。这个获得的 cDAI 或者 aDAI 就是存款凭证,也是 Interest Bearing Token --- 能获得利息。